…und welche Rolle kommt der Verbriefung hierbei zu? Einblick in drei interessante Studien

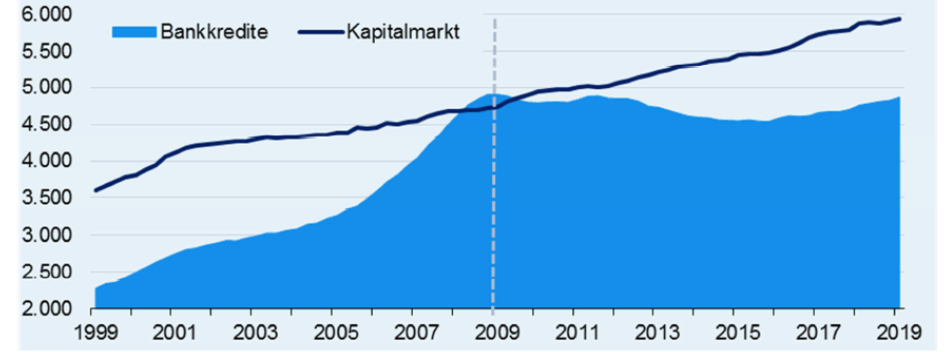

Seit nunmehr fast fünf Jahren müht sich die EU-Kommission im Zuge des Projekts Kapitalmarktunion die Kapitalmarktfinanzierung europäischer Unternehmen voranzubringen. Denn, so die Annahme, im Vergleich zu den USA habe der europäische Kapitalmarkt noch enormes Aufholpotenzial. Nun sind die Ergebnisse dieser Bemühungen in den Zahlen noch nicht direkt sichtbar. Doch es ist interessant, dass Europas Unternehmen bereits seit zwanzig Jahren ihre Kapitalmarktfinanzierung, sowohl im Equity als auch im Fremdkapitalbereich, stetig ausweiten, während die Bankfinanzierung, bedingt durch die Finanzkrise 2008/09 sowie die darauffolgende Bankenregulierung, seit zehn Jahren stagniert:

Unternehmensfinanzierung im Euroraum – Bankfinanzierung vs. Kapitalmarkt

Quelle: BayernLB Research

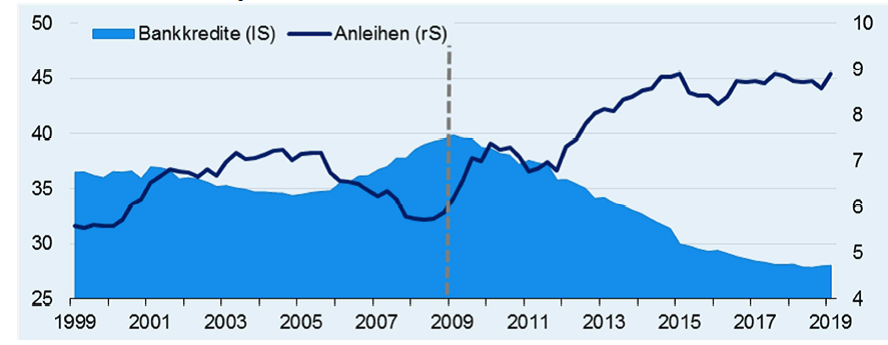

Von diesem Trend haben auch Unternehmensanleihen und Schuldscheine profitiert.

Unternehmensfinanzierung im Euroraum – Bankfinanzierung vs. Kapitalmarkt

(Anteile in % der Fremdfinanzierung)

Quelle: BayernLB Research

Die Analysten der Bayerischen Landesbank gehen davon aus, dass sich der Trend zum Kapitalmarkt in den kommenden Jahren noch verstärken wird. Hierfür sprächen – so die Untersuchung – vor allem folgende Gründe:

- das makroökonomische Umfeld und die Geldpolitik,

- die regulatorischen Weichenstellungen sowie

- die politischen Anstrengungen zur Vertiefung der europäischen Integration.

Entgegen den Entwicklungen in den USA, wo sich der Leverage der realwirtschaftlichen Unternehmen in den letzten Jahren dramatisch erhöhte, ist die steigende Fremdfinanzierung über den Kapitalmarkt im Euroraum jedoch nicht zu Lasten der Eigenkapitalausstattung der Unternehmen gegangen.

Im Euro-Raum selbst zeigten sich aber auch national deutliche Unterschiede. So hätten Unternehmen in Italien und Spanien den Anteil und das Volumen der Fremdkapitalfinanzierung überproportional gesenkt, v.a. um (zu) hohe Schuldenquoten zu reduzieren. In Deutschland falle der Mix in der Außenfinanzierung seit der Finanzkrise dagegen relativ ausgewogen aus. Allerdings würden Teile des Schuldschein-Marktes statistisch dem Kreditsegment zugeordnet, die bei funktionaler Betrachtung eher dem Kapitalmarktsegment zugeschlagen werden müssten.

zur Studie der BayernLB „Megatrend Niedrigzins und Verschuldung“

Die Rolle von Verbriefungen und insbesondere synthetischen Verbriefungen

Nicht berücksichtigt wird in der BayernLB Studie die Bedeutung der Verbriefung für die Unternehmensfinanzierung in Europa. Diese tragen in vielfältiger Weise zur Wirtschaftsfinanzierung bei. Zum einen refinanzieren sich viele Leasinggesellschaften über die Verbriefung von Leasingforderungen. Zum andern nutzen viele Unternehmen den Verbriefungsmarkt für ihre Working Capital Finanzierung mit der Verbriefung von Handelsforderungen. Siehe dazu auch die detaillierten Berichte auf TSI kompakt.

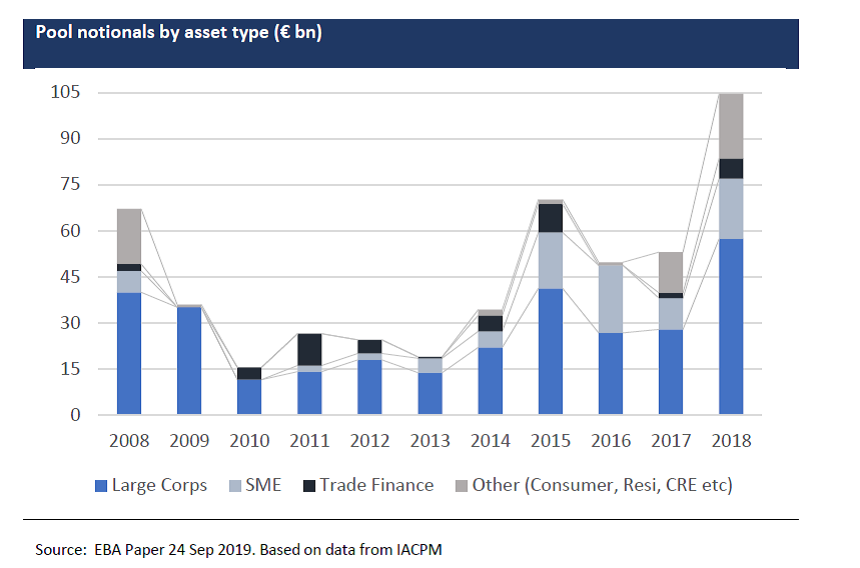

Auch die synthetische Verbriefung wird – trotz aller regulatorischer Erschwernisse in den letzten Jahren – weiterhin umfangreich genutzt, wie eine aktuelle Studie von Integer Advisors darlegt.

zur Studie von Integer Advisors

Trends in der Kapitalmarktfinanzierung europäischer Unternehmen – CLOs

Da die EBA und EU-Kommission zurzeit an einer Überarbeitung des Regelwerks für synthetische Verbriefungen arbeiten (siehe dazu die Berichte hier in TSI kompakt), ist damit zu rechnen, dass in den kommenden Jahren der Beitrag der synthetischen Verbriefung zur Unternehmensfinanzierung noch weiter deutlich wachsen wird.

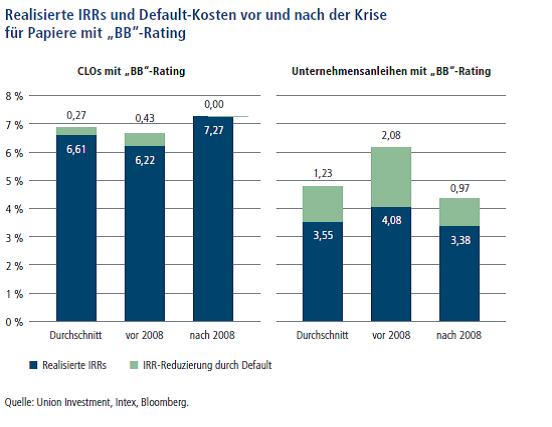

Doch auch im Bereich der True Sale Term-Verbriefungen ist Bewegung, wie eine ebenfalls hochaktuelle Analyse der Union Investment belegt. Während der europäische CLO-Markt bis zum Jahr 2016 schrumpfte, wächst er seitdem wieder, weil Neuemissionen die Tilgungen übersteigen. Insgesamt ist er heute sogar weitaus größer als vor der Finanzkrise. In diesem Jahr – so die Studie – würden voraussichtlich CLOs im Wert von insgesamt 30 Milliarden Euro neu begeben – dies wären drei Milliarden Euro mehr als im Vorjahr. Die europäischen CLOs würden dabei heute wesentlich konservativer ausgestaltet werden als früher. Die Equity-Tranche habe vor 2006 sieben bis acht Prozent betragen, heute sei sie im Schnitt acht bis 13 Prozent groß.

Interessant ist dabei, dass europäische CLO´s deutlich höhere Spreads bieten als vergleichbare Unternehmensanleihen. Bei einem CLO mit einem Rating „BBB“ betrug der Spreadaufschlag vor der Finanzkrise im Schnitt 110 Basispunkte; seit 2015 liegt er bei durchschnittlich 230 Basispunkten. Bei Papieren mit Rating „BB“ sei die Prämie noch ausgeprägter. Sowohl vor als auch nach der Finanzkrise betrage sie mehr als 300 Basispunkte. Tendenziell steige der Aufschlag von CLOs gegenüber Unternehmensanleihen in Krisenzeiten sogar noch an, in Bullenphasen sinke er.

Attraktive CLO-Investments

Wie in der Studie im Folgenden gezeigt wird, ist diese deutlich höhere Rendite keinesfalls mit etwaigen höheren Ausfallraten zu erklären. Im Gegenteil. In den letzten zwanzig Jahren waren gemäß der Studie die Ausfallraten aller „BBB“-CLO´s deutlich niedriger als die entsprechenden Ausfallraten von Unternehmensanleihen.

Somit ergibt sich – wie die Studie detailliert ableitet – die Spread-Differenz aus anderen Faktoren wie z. B. den regulatorisch vorgegeben höheren Eigenkapitalkosten bei CLO-Investments und stellt für Investoren eine attraktive Alternative zum Direktinvestment in Unternehmensanleihen dar.

Zur Studie der Union Investment (Langfassung)

Zur Studie der Union Investment (Kurzfassung)